Wyniki deweloperów giełdowych, malujące obraz koniunktury sprzedażowej na pierwotnym rynku mieszkaniowym w trzecim kwartale i dziewięciu miesiącach br. mogą budzić respekt. Tym razem jednak, pomimo świetnego rezultatu ogółem, widać pierwsze rysy na obrazie rynkowej prosperity - pisze Jarosław Jędrzyński, ekspert portalu RynekPierwotny.pl. Pytanie, co je stanowi i jak powstały.

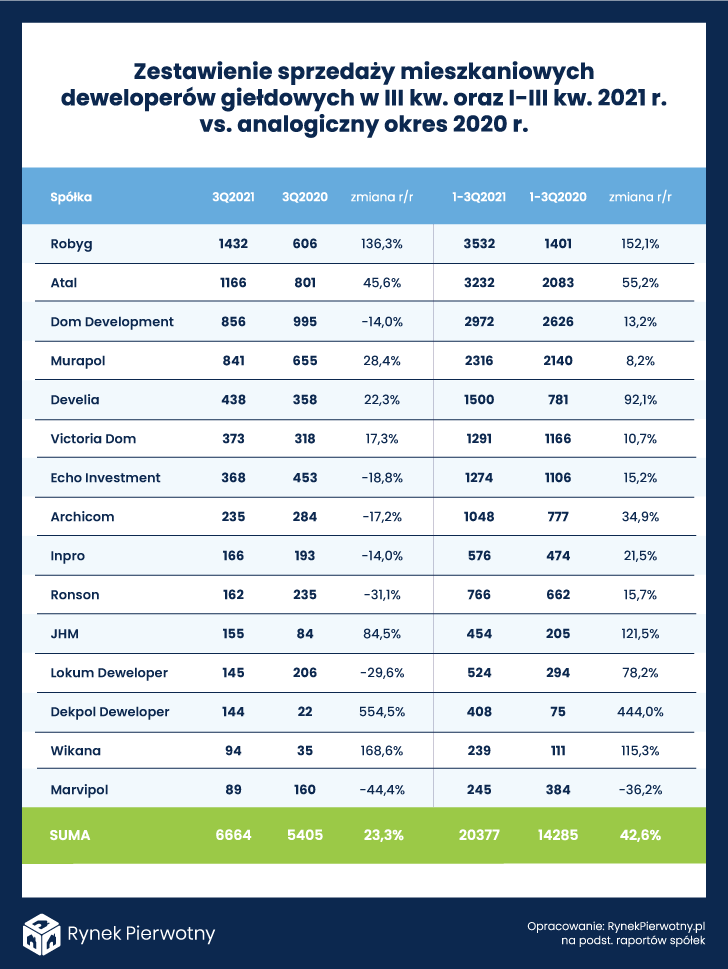

Wyraźny sygnał silnie wzrostowych perspektyw tegorocznych wyników sprzedaży deweloperów powiązanych z warszawską giełdą, zapowiedziały już bardzo dobre rezultaty pierwszego kwartału. Kwestią było jedynie pójście rynku za ciosem w kolejnych okresach, z czym nie było najmniejszego problemu na etapie półrocza, a teraz po dziewięciu miesiącach roku. W efekcie zaprezentowana piętnastka giełdowych tuzów zakomunikowała w sumie kwartalną kontraktację rzędu 6,7 tys., natomiast od początku roku wynik 20,4 tys. lokali.

Jak tłumaczą eksperci portalu RynekPierwotny.pl są to w obu przypadkach wyniki bardzo bliskie rekordowym w historii tej stawki spółek. Mimo to trudno mówić o w pełni optymistycznym, czy też perspektywicznym obrazie koniunktury w segmencie giełdowych deweloperów mieszkaniowych.

Boom mieszkaniowy widoczny w sprzedaży deweloperów

Jeśli chodzi o wynik kwartalny ogółem, to progres w relacji rdr wyniósł tu prawie jedną czwartą. To bez dwóch zdań rezultat nadspodziewanie dobry, by nie powiedzieć rewelacyjny. A to głównie dlatego, że tym razem, w odróżnieniu do poprzedniego kwartału, trudno mówić o niskiej bazie. W wypadającym tuż po lockdownie III kw. ub. roku nastąpiło bowiem silne wybicie statystyk sprzedażowych deweloperów do poziomów średnich z okresu sprzed pandemii. Na czym zatem może polegać problem z tak znaczną kwartalną poprawą wyników sprzedażowych mieszkaniowych deweloperów giełdowych?

Podkreśla, że niestety wyraźnie rzucają się w oczy minusy w kolumnie prezentującej zmiany rok do roku sprzedaży kwartalnej, występujące w prawie co drugim przypadku.

Z kolei wzrost ogółem w wymiarze 23,3 proc. został wypracowany głównie przez trójkę giełdowych tuzów – Robyg, Atal i Murapol. Zwłaszcza osiągnięcia pierwszej z wymienionych spółek mogą budzić prawdziwy respekt. Natomiast w rolę wyjątku potwierdzającego regułę, że „duży może więcej”, tym razem wcielił się Dom Development z kilkunastoprocentowym regresem, co również daje do myślenia

Jak wskazują analizy ekspertów portalu RynekPierwotny.pl zupełnie inaczej sytuacja prezentuje się w przypadku wyniku liczonego od początku roku, a więc w sumie za trzy kwartały. Tu tylko jedna spółka – Marvipol odnotowała ujemną relację rok do roku. Z kolei pozostałe dwu- i trzycyfrowe dodatnie wyniki progresu zaowocowały ogólnym wymiarem wzrostu aż o 42,6 proc. rdr, co doskonale odzwierciedla skalę rynkowej prosperity.

Tym sposobem miniony kwartał ponownie uwiarygodnił wybitnie rozwojowy charakter sprzedażowego boomu na pierwotnym rynku mieszkaniowym z punktu widzenia wyników kontraktacji deweloperów giełdowych i bardzo trudno o jakiekolwiek argumenty poddające taką tezę w wątpliwość. Problem jednak polega na tym, że tym razem zabrakło tzw. szerokości, czyli zbliżonej do pełnej reprezentacji spółek potwierdzających w wynikach kwartalnych doskonałe perspektywy rozwoju koniunktury w kolejnych okresach

Co dalej?

Co najbardziej prawdopodobne, liczne ujemne wyniki kwartalnej kontraktacji deweloperów giełdowych nie wynikają z cofającego się popytu, który jak wiadomo wciąż napiera z rekordową determinacją, ale z braku dostatecznej i satysfakcjonującej podaży. Pytanie, czy ta już od dłuższego czasu intensywnie komunikowana nierównowaga popytowo-podażowa w kolejnych miesiącach będzie się w dalszym ciągu pogłębiać, czy też wręcz przeciwnie – ustąpi miejsca rynkowej równowadze. W pierwszym przypadku oznaczałoby to ryzyko koniunkturalnego przegrzania, zwłaszcza w środowisku rosnących niemal z dnia na dzień cen nowych mieszkań. Pozostaje nadzieja, że popyt już niebawem nieco odpuści w reakcji na szybujące ceny, podaż się odbuduje, a sytuacja się w miarę szybko ustabilizuje.