Inwestycje w sztuczną inteligencję: Przyszłość, czy kolejny przypadek rozczarowania na rynkach?

Wprowadzanie do powszechnego użytku kolei, samochodów czy internetu oznaczało przełom w gospodarce. Obecnie wydaje się, że kolejną taką technologią nie będą kryptowaluty, tylko sztuczna inteligencja. Związane z nią inwestycje mogą jednak prowadzić do powstania bańki spekulacyjnej. Dlatego warto przyjrzeć się, jak historycznie przebiegały rewolucje na rynkach finansowych i jak się to odnosi do dzisiejszej rzeczywistości - informuje Grzegorz Dróżdż, CAI – analityk Conotoxia Ltd.

Historia XX-wiecznego boomu samochodowego

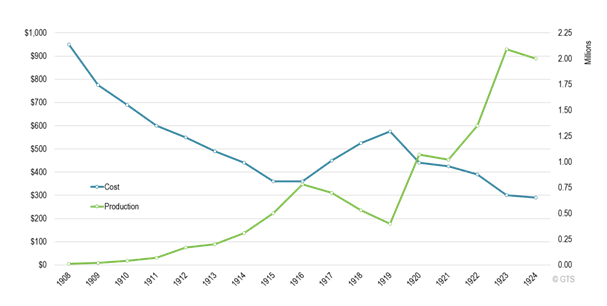

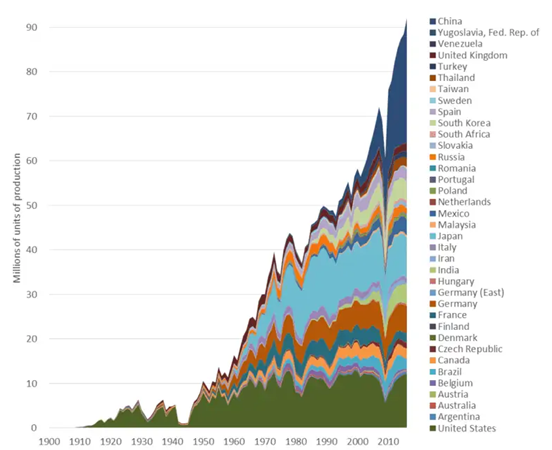

W roku 1886 Carl Benz z Niemiec skonstruował pierwszy trójkołowy samochód napędzany silnikiem spalinowym. W tym samym czasie Gottlieb Daimler, konkurent Benza, także opracował pojazd z napędem spalinowym. Wynalezienie samochodu zapoczątkowało dynamiczny rozwój przemysłu motoryzacyjnego. Od 1900 do 1919 roku liczba firm działających w branży pojazdów silnikowych wzrosła z 100 do niemal 2000. Właściwy boom motoryzacyjny nastąpił jednak w 1908 r., gdy Henry Ford wprowadził na rynek masową produkcję Modelu T. Rewolucją w tym przypadku było nie tylko samo istnienie samochodu, ale również standaryzacja produkcji taśmowej, co znacznie obniżyło jej koszty dzięki efektowi skali.

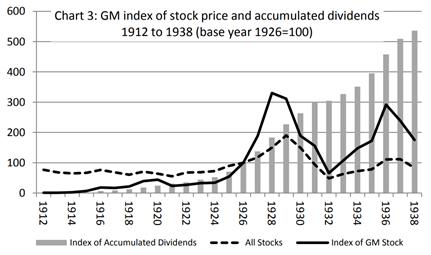

Jak podkreśla analityk przez cały ten czas konkurencja próbowała nadgonić postępy w linii montażowej Forda, wytwarzając samochody o wysokiej jakości, podczas gdy mniejsze przedsiębiorstwa traciły na znaczeniu. Ciężko było wskazać zwycięzcę tego technologicznego wyścigu i mimo supernowoczesnego, jak na owe czasy, produktu liczba amerykańskich przedsiębiorstw motoryzacyjnych do 1929 r. spadła do 98. W latach 30. ub. wieku liczba ta zmniejszyła się jeszcze bardziej – do 44. Mimo to liczba produkowanych samochodów rosła dynamicznie. Okazało się, że efektywniejsze wykorzystanie masowej produkcji i dostosowanie się do panujących warunków ekonomicznych spowodowało wyparcie konkurencji i powstanie tzw. wielkiej trójki. W tamtym czasie potencjalna inwestycja w GM, czyli lidera, okazałaby się ciężką próbą dla inwestorów, gdyż w 1929 r. na giełdzie pojawił się krach, znany jako „czarny piątek”.

W sierpniu 1929 r. średnia wartość wskaźnika ceny do zysku (C/Z) na giełdzie w Nowym Jorku wynosiła 23. W ciągu zaledwie dwóch miesięcy spadła poniżej 15 w wyniku gwałtownego załamania cen akcji.

Inwestując przed załamaniem w GM wyszlibyśmy na zero dopiero po ponad 15 latach. Przykład ten pokazuje, że inwestowanie w nawet bardzo szybko rozwijające i perspektywiczne przedsiębiorstwa, przy kupowaniu ich relatywnie drogo, w długim terminie wcale nie musi okazać się opłacalne - zaznacza Grzegorz Dróżdż, CAI – analityk Conotoxia Ltd.

Podobna sytuacja miała miejsce całkiem niedawno, gdy dynamicznie się rozwijały firmy z sektora internetowego. Następujący po tym okresie kryzys doprowadził do załamania indeksu Nasdaq, który w ciągu pięciu lat wzrósł pięciokrotnie, osiągając 10 marca 2000 r. najwyższy poziom 5048,62 pkt. 4 października 2002 r. spadł jednak do 1139,90 pkt, co oznaczało deprecjację o 76 proc. Do końca 2001 r. większość firm internetowych zbankrutowała, a ceny akcji nawet u renomowanych technologicznych gigantów, takich jak Cisco, Intel i Oracle, spadły o ponad 80 proc. Indeks Nasdaq potrzebował 15 lat, aby odzyskać swoje szczytowe wartości, co ostatecznie nastąpiło w 2015 r.

Ekspert zaznacza, że tzw. bańka dotcom była wynikiem połączenia spekulacyjnych inwestycji opartych na modzie i obfitości finansowania ze strony inwestorów kapitałowych dla start-upów oraz niezdolności firm dotcom-owych do osiągania zysków. Inwestorzy, a szczególnie fundusze typu Venture Capital, wlewali pieniądze w start-upy internetowe w latach 90., licząc na to, że kiedyś staną się one dochodowe, niezależnie od ceny, którą płacili za inwestycję. W tamtym okresie zaczęły powstawać terminy np. „nowej ekonomii”, które zakładały, że dotychczasowe podejście do wyceny wartości przedsiębiorstw na podstawie generowanych przez nie zysków jest „przestarzałe”. Wartość przedsiębiorstwa zaczęto określać m.in. za pomocą liczby wejść na strony internetowe firmy. Tymczasem, jak trafnie podkreśla Charlie Munger, „Poświęcamy dużo energii na tworzenie nowego sposobu myślenia, zapominając, że stary jest wystarczająco dobry”. Średni wskaźnik ceny do zysku (C/Z) wzrósł w marcu 2000 r. do 175. Oznacza to, że inwestycja w przeciętną spółkę zwróciłaby się po 175 latach. Obecnie wartość tego wskaźnika wynosi ok. 20. W rezultacie, nawet jeśli w 2000 r. zainwestowalibyśmy w zwycięskie firmy technologiczne., musielibyśmy czekać ponad dekadę, aby odnieść zyski.

„Zawsze patrz na cenę”

Okazuje się, że prawie za każdym razem, gdy historycznie pojawiała się technologia, która zrewolucjonizowała rzeczywistość, to była przeinwestowywana. Firmy, dążąc do bycia najnowocześniejszymi, wydają ogromne środki, niezależnie od ceny, którą ponoszą i możliwości generowania zysków w przyszłości. Z tego względu coraz częściej możemy usłyszeć od prezesów spółek hasło „sztuczna inteligencja" jako strategiczny wydatek firm. Można też się spodziewać, że zaczną masowo powstawać firmy i projekty oparte na tej technologii. Na tak wczesnym etapie wydaje się jednak niemożliwe, by wskazać, które z nich okażą się największymi wygranymi. Trzymając się dewizy głoszonej przez Aswath Damodarana, jednego z najlepszych specjalistów od wyceny przedsiębiorstw z Uniwersytetu Nowojorskiego: „zawsze patrz na cenę", możemy uniknąć błędów. Historia pokazuje bowiem, że myślenie, które nie bierze pod uwagę ceny, zawsze prowadziło do powstawania baniek spekulacyjnych, które prędzej czy później pękały - podaje Grzegorz Dróżdż, CAI – analityk Conotoxia Ltd.